Công ty tài chính FE khác dịch vụ cầm đồ như F88, T99 thế nào?

Luật sư Trương Thanh Đức, Công ty Luật An Vi, chia sẻ với PV. VietNamNet sự khác nhau giữa công ty tài chính (FE) và dịch vụ cầm đồ.

Khác nhau về điều kiện thành lập

Công ty tài chính: Hoạt động theo Luật các tổ chức tín dụng, chỉ khi được Ngân hàng Nhà nước cấp phép mới được gọi là công ty tài chính. Hiện có 16 công ty tài chính được Ngân hàng Nhà nước cấp phép, gồm: PTF finance, FCCOM, EVNFinance, HAFIC, Lotte Finance Vietnam, Mirae Asset Finance Vietnam, FE Credit, HD Saison, Home Credit, Shinhan Finance, JACCS, VSFC, Tài chính Toyota Việt Nam, SHB Finance, VietCredit, M Credit.

Điều 5 Luật các tổ chức tín dụng nêu rất rõ: Tổ chức không phải là tổ chức tín dụng không được phép sử dụng cụm từ hoặc thuật ngữ “tổ chức tín dụng”, “ngân hàng”, “công ty tài chính”, “công ty cho thuê tài chính” hoặc các cụm từ, thuật ngữ khác trong tên của tổ chức, chức danh hoặc trong các phần phụ thêm của tên, chức danh hoặc trong giấy tờ giao dịch hoặc quảng cáo của mình nếu việc sử dụng cụm từ, thuật ngữ đó có thể gây nhầm lẫn cho khách hàng về việc tổ chức của mình là một tổ chức tín dụng.

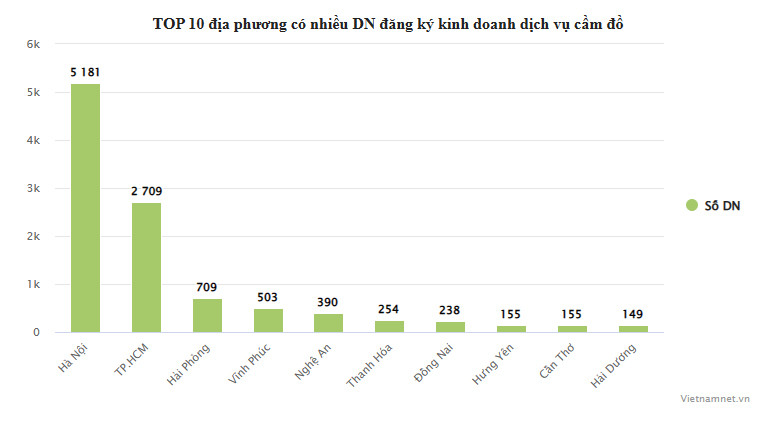

Dịch vụ cầm đồ: Ai cũng có thể thành lập, cá nhân hay tổ chức, hộ kinh doanh, doanh nghiệp. Theo khoản 4 Điều 3 Nghị định 96/2016/NĐ-CP, kinh doanh dịch vụ cầm đồ là ngành, nghề đầu tư kinh doanh có điều kiện về an ninh, trật tự. Cơ sở kinh doanh cần đăng ký thành lập công ty hoặc hộ kinh doanh cá thể. Công an quận sẽ là nơi cấp phép cơ sở đó có đủ điều kiện hay không.

Người chịu trách nhiệm về an ninh, trật tự của cơ sở kinh doanh dịch vụ cầm đồ phải là người có hộ khẩu thường trú ít nhất 5 năm tại xã, phường, thị trấn nơi đăng ký đặt địa điểm hoạt động kinh doanh và trong thời gian 5 năm liền kề trước thời điểm đăng ký kinh doanh không bị cơ quan chức năng xử phạt vi phạm hành chính về các hành vi: Chống người thi hành công vụ, gây rối trật tự công cộng, cố ý gây thương tích, cho vay lãi nặng, đánh bạc, tổ chức đánh bạc hoặc gá bạc, trộm cắp tài sản, lừa đảo chiếm đoạt tài sản, chiếm giữ trái phép tài sản.

Sự khác biệt về lãi suất

Công ty tài chính: Có thể cho vay với lãi suất bao nhiêu cũng được, kể cả cho vay lãi suất 100%/năm. Pháp luật không có quy định cụ thể mức lãi suất trần và mức lãi suất tối đa của các công ty tài chính là bao nhiêu.

Khoản 1, Điều 468, Bộ luật Dân sự 2015 quy định: “Lãi suất vay do các bên thỏa thuận. Trường hợp các bên có thỏa thuận về lãi suất thì lãi suất theo thỏa thuận không được vượt quá 20%/năm của khoản tiền vay, trừ trường hợp luật khác có liên quan quy định khác... ”. Tuy nhiên, các công ty tài chính lại không được điều chỉnh bởi Bộ Luật Dân sự như thông thường, mà được điều chỉnh bởi các luật chuyên ngành.

Dịch vụ cầm đồ: Lãi suất cho vay không được quá 20%/năm, nếu không sẽ bị khép tội cho vay nặng lãi. Tất nhiên, các hiệu cầm đồ đều chấp hành mức lãi suất này, song nếu cộng thêm các khoản phí thì mức chi phí vay thực tế là cao hơn nhiều.

Theo đúng bản chất của dịch vụ cầm đồ, thì cửa hàng chỉ được phép cầm đồ và không có khái niệm cho vay, đòi nợ. Nếu khách không đến lấy đồ đang cầm cố ở cửa hàng thì theo hợp đồng đã ký, cửa hàng có quyền thanh lý tài sản đó. Tuy nhiên, hoạt động cầm đồ đang có nhiều 'chiêu' để hoạt động cho vay.

|

Công ty tài chính ban hành quy định về khung lãi suất cho vay tiêu dùng áp dụng thống nhất trong toàn hệ thống trong từng thời kỳ, trong đó bao gồm mức lãi suất cho vay cao nhất, mức lãi suất cho vay thấp nhất đối với từng sản phẩm cho vay tiêu dùng. Trong thời hạn 10 ngày làm việc kể từ ngày ban hành mới hoặc sửa đổi, bổ sung khung lãi suất cho vay tiêu dùng, công ty tài chính phải gửi báo cáo cho Ngân hàng Nhà nước về khung lãi suất. Trong đó nêu cụ thể các yếu tố, nguyên tắc cơ bản xác định khung lãi suất cho vay tiêu dùng, các yếu tố về chi phí vốn, chi phí rủi ro, lợi nhuận trên vốn, lãi suất thị trường và bảo đảm bù đắp được các chi phí, rủi ro liên quan, đảm bảo quyền lợi của khách hàng và sự phát triển của công ty tài chính. Điều 9 Thông tư 43/2016/TT-NHNN |

Lương Bằng