Đề xuất thanh toán trái phiếu bằng sản phẩm bất động sản, kéo dài kỳ hạn thêm 2 năm

Bộ Tài chính vừa trình Chính phủ Dự thảo nghị định sửa đổi, bổ sung một số điều Nghị định 65/2022/NĐ-CP sửa đổi, bổ sung Nghị định 153/2020/NĐ-CP quy định về chào bán, giao dịch trái phiếu doanh nghiệp riêng lẻ tại thị trường trong nước và chào bán trái phiếu ra thị trường quốc tế.

Dự thảo mới có nhiều thay đổi đáng chú ý, trong đó cho phép doanh nghiệp được đàm phán thay đổi kéo dài kỳ hạn phát hành trái phiếu thêm 2 năm và có thể thanh toán trái phiếu bằng sản phẩm bất động sản.

Cụ thể, trong dự thảo có đề xuất cho phép tổ chức phát hành đàm phán với nhà đầu tư để thanh toán gốc, lãi trái phiếu bằng tài sản khác khi không thể trả bằng tiền.

Trong Luật dân sự năm 2015 và các quy định có liên quan, doanh nghiệp có thể chuyển đổi trái phiếu thành khoản vay hoặc thanh toán trái phiếu bằng tài sản khác theo nguyên tắc: tuân thủ quy định của pháp luật; phải được người sở hữu trái phiếu chấp thuận; doanh nghiệp phải công bố thông tin và chịu trách nhiệm về tình trạng pháp lý của tài sản sử dụng để thanh toán gốc, lãi trái phiếu.

Trong khoảng một năm qua, nhiều doanh nghiệp bất động sản gặp khó khăn khi thanh toán nghĩa vụ nợ đáo hạn.

Đề xuất dự trên cơ sở tổng hợp ý kiến của nhiều bên và ý kiến thẩm định của Bộ Tư pháp, Bộ Tài chính.

Các doanh nghiệp phát hành trái phiếu có thể đàm phán để kéo dài kỳ hạn của trái phiếu, thời gian tối đa là 2 năm. Tuy nhiên, nếu trong quá trình đàm phán thay đổi điều kiện, điều khoản của trái phiếu (bao gồm kỳ hạn trái phiếu) mà có nhà đầu tư không chấp thuận thì doanh nghiệp phải thanh toán đầy đủ gốc, lãi trái phiếu cho các nhà đầu tư này.

Một nội dung cũng khá quan trọng trong Dự thảo Nghị định 65 sửa đổi là ngưng hiệu lực thi hành đối với một số quy định tại Nghị định 65 đến hết ngày 31/12.

Trong đó, quy định về việc xác định tư cách nhà đầu tư chứng khoán chuyên nghiệp là cá nhân, Bộ Tài chính đưa ra hai phương án. Phương án một, tạm ngưng thực hiện quy định này đến hết ngày 31/12 và thực hiện lại từ ngày 1/1/2024. Phương án hai là vẫn tiếp tục thực hiện quy định của Nghị định 65.

Về quy định xếp hạng tín nhiệm bắt buộc, Bộ Tài chính đề xuất ngưng thực hiện quy định đến hết ngày 31/12 và sẽ thực hiện lại từ ngày 1/1/2024. Riêng với trái phiếu doanh nghiệp phát hành ra công chúng vẫn phải xếp hạng tín nhiệm từ kể từ ngày 1/1 năm nay.

Về quy định giảm thời gian phân phối trái phiếu, Bộ Tài chính đề xuất ngưng thực hiện quy định về giảm thời gian phân phối trái phiếu tại nghị định 65 trong vòng một năm. Theo đó, việc phân phối trái phiếu của từng đợt vẫn là 90 ngày. Kể từ ngày 1/1/2024, tiếp tực thực hiện Nghị định 65, giảm thời gian phân phối từng đợt xuống còn 30 ngày.

Gần đây, nhiều doanh nghiệp bất động sản gặp khó. Có tập đoàn còn dự kiến kế hoạch trả lương nhân viên bằng voucher, nhận tiền chỉ trả trước 30-50% và chậm 2-5 tuần.

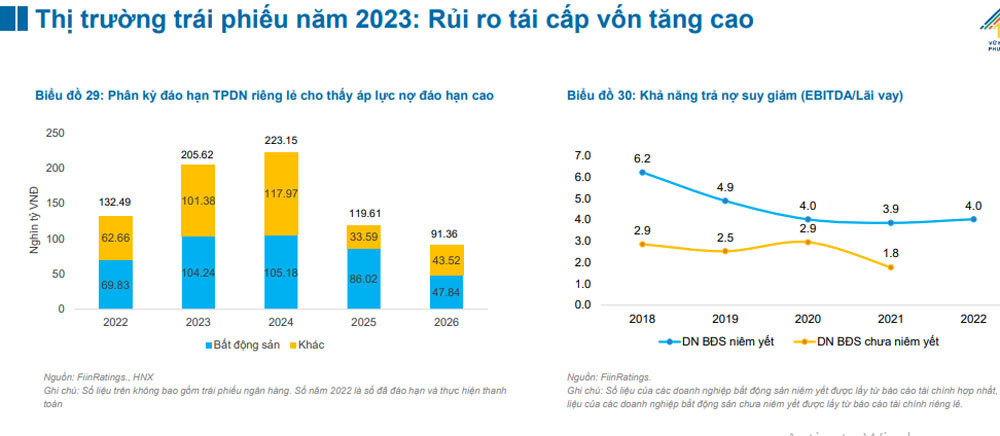

Theo FiinGroup, trải qua một năm trầm lắng, thị trường trái phiếu doanh nghiệp Việt Nam trong năm 2023 sẽ tiếp tục chịu áp lực nợ đến hạn lớn lên tới hơn 205 nghìn tỷ, trong khi vấn đề khôi phục niềm tin nhà đầu tư sau những vụ vi phạm là vấn đề dài hạn cần sự nỗ lực từ tất cả các chủ thể tham gia thị trường.

Theo FiinRatings, giá trị phát hành của trái phiếu doanh nghiệp sụt giảm mạnh trong năm qua đã làm giảm quy mô tổng dư nợ trái phiếu và dẫn tới rủi ro tái cấp vốn tăng cao, nhất là với ngành bất động sản vốn chiếm tỷ trọng lớn trong cơ cấu phát hành toàn thị trường. Điều kiện kinh doanh không thuận lợi và mức độ đòn bảy tài chính cao nhất là một số ngành có dự nợ trái phiếu lớn bao gồm bất động sản đã khiến cho số lượng doanh nghiệp mất vi phạm nghĩa vụ nợ gia tăng.

Giải pháp tháo gỡ trước mắt được được kỳ vọng là quy định triển khai tái cơ cấu nợ TPDN khi sửa đổi Nghị định 65 đi vào hiệu lực. Cùng với điểm mấu chốt là tháo gỡ pháp lý dự án bất động sản thì các chuyên gia từ FiinGroup kỳ vọng việc luân chuyển giữa kênh tín dụng ngân hàng và TPDN sẽ diễn ra theo khuôn khổ quy định mới này.

Theo đó, các doanh nghiệp cần thực hiện tái cấu trúc nợ cần minh bạch thông tin về mục đích sử dụng vốn TPDN cho hoạt động tái cơ cấu nợ ở các chương trình dự án cụ thể theo yêu cầu của Nghị định 65. Qua đó, có sự hỗ trợ bởi NHNN thông qua các tổ chức tín dụng, trong đó chấp nhận chưa hạ chuẩn phân loại nợ vào nợ xấu cho các doanh nghiệp vẫn đáp ứng được các tiêu chí và điều kiện cho vay, song song với việc thỏa thuận với trái chủ về việc giãn kỳ hạn thanh toán nợ cùng với các điều khoản mới đi kèm.

Việc triển khai đồng bộ giữa việc triển khai tín dụng bất động sản và tái cơ cấu TPDN sẽ góp phần giải quyết một phần áp lực đáo hạn 205 ngàn tỷ đồng TPDN đáo hạn trong năm 2023 này, trong đó có 104 ngàn tỷ đồng trái phiếu sẽ đáo hạn của các doanh nghiệp bất động sản.

Mạnh Hà