Nóng dự thảo ngân hàng mua trái phiếu doanh nghiệp: Ai được lợi?

Câu chuyện Thông tư 16

Từ khi thị trường trái phiếu doanh nghiệp bùng nổ tại Việt Nam, các ngân hàng đã tích cực tham gia vào thị trường này và trở thành một trong những bên nắm giữ lớn nhất đối với trái phiếu doanh nghiệp (TPDN).

Trong đó, MBBank (MBB), VPBank (VPB), Techcombank (TCB) và TPBank (TPB) là các ngân hàng tham gia sâu nhất vào thị trường này.

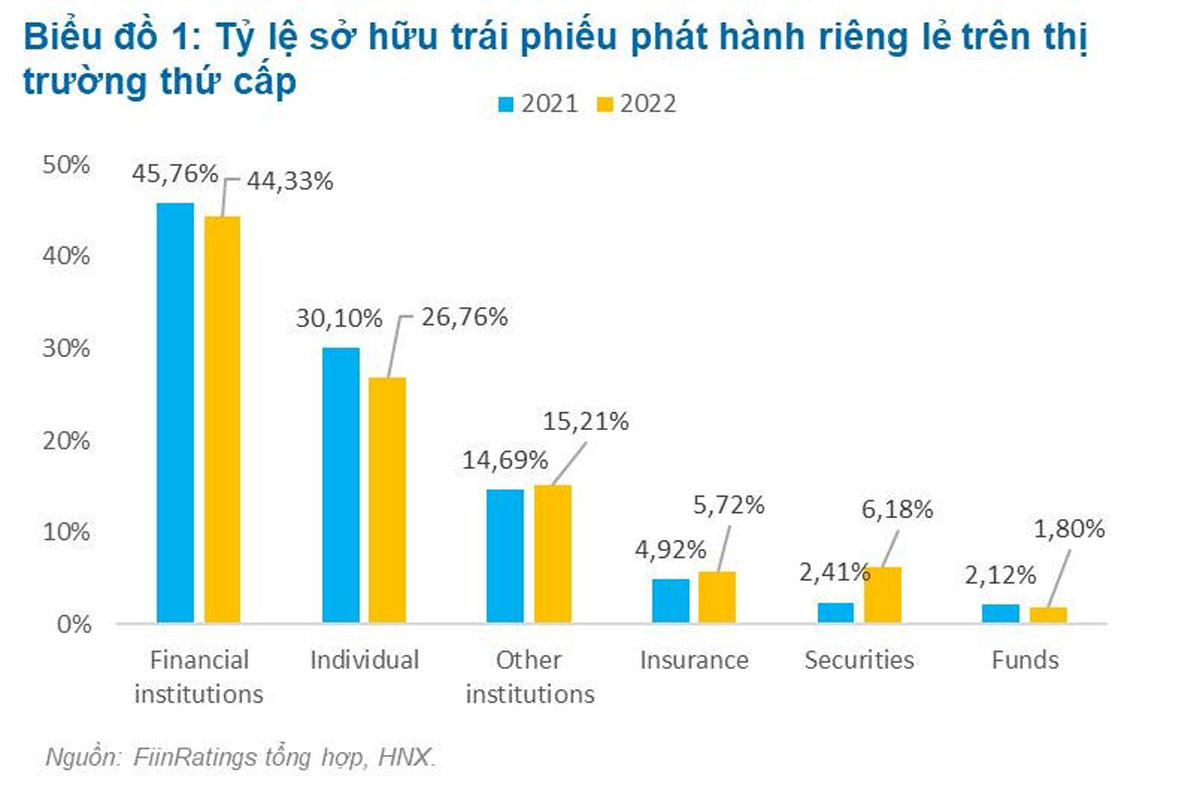

Theo FiinRatings, ngân hàng cùng với các công ty chứng khoán (financial institutions) đang nắm giữ trái phiếu lớn nhất với 44,33% trái phiếu riêng lẻ trên thị trường thứ cấp.

Trước Thông tư 16, quy định về đầu tư TPDN đối với ngân hàng còn khá lỏng lẻo và có thể gọi là còn "lỗ hổng" trong quản lý rủi ro. Nhiều ngân hàng và doanh nghiệp tận dụng TPDN như một cách "lách" các điều kiện về cho vay (do cho vay đã được quy định chặt chẽ) nhất là các điều kiện về: thẩm định phương án; kiểm tra mục đích sử dụng vốn; và đảo nợ.

Và Thông tư 16 ra đời với sứ mệnh là kiểm soát rủi ro đối với việc đầu tư TPDN của hệ thống ngân hàng. Trong Thông tư 16, nhiều quy định về quy định nội bộ, thẩm định phương án, quản lý mục đích sử dụng tiền phát hành và nhiều điều kiện chặt chẽ về TPDN mà ngân hàng được phép đầu tư.

Bản chất Thông tư 16 nhằm kiểm soát việc đầu tư TPDN của các nhà băng tương tự như các khoản cho vay. Theo đó, phải bao gồm quy định nội bộ và kiểm soát đủ 3 khâu trước, trong và sau khi cho vay/đầu tư TPDN. Việc này sẽ ảnh hưởng rất lớn đến thị trường TPDN khi nhiều doanh nghiệp sẽ không thể "lách" từ vay sang phát hành TPDN để ngân hàng mua như trước đây.

Do đó, trước nhiều khó khăn của thị trường TPDN, đã có nhiều ý kiến đề xuất sửa đổi Thông tư 16 nhằm giúp cho thị trường TPDN có thể "hồi sinh" và đó là lý do có sự ra đời của dự thảo này.

Những điều cần lưu ý trong Dự thảo sửa đổi Thông tư 16

Ông Huỳnh Minh Tuấn - nhà sáng lập CTCP FIDT cho rằng, dự thảo có vài điểm tích cực.

Những điểm cần lưu ý bao gồm:

Thứ 1, dự thảo tập trung vào việc làm rõ, chi tiết và hoàn thiện nhiều nội dung của Thông tư 16 nhằm tránh những "lỗ hổng" và những điều khoản chưa rõ ràng. Điều này rõ nhất khi dự thảo nêu cụ thể hơn về quy định nội bộ của ngân hàng trong việc đầu tư TPDN. Theo đó, yêu cầu xác định phương án khả thi, nêu rõ việc kiểm tra, giám sát tiền thu từ phát hành TPDN là quyền và nghĩa vụ của ngân hàng.

Thứ 2, bổ sung thêm các quy định như quản lý đầu tư TPDN có mục đích bổ sung vốn lưu động, quản lý chặt dòng tiền liên quan đến TPDN, quy định hệ số nợ của doanh nghiệp phát hành, không cho đầu tư TPDN với mục đích hợp tác đầu tư.

Thứ 3, điểm mở của dự thảo là ở chỗ mua lại trái phiếu đã bán. Theo Thông tư 16, ngân hàng không được mua lại trái phiếu không niêm yết đã bán trong vòng 12 tháng, sau 12 tháng thì được phép mua lại nhưng với các điều khoản khá khắt khe.

Dự thảo sửa đổi cho phép tạm ngừng áp dụng khoản này đến hết ngày 31/12/2023. Nếu quy định này được thông qua thì từ nay đến hết 31/12/2023, các ngân hàng được mua lại trái phiếu đã bán (không cần đợi 12 tháng) nhưng vẫn phải tuân thủ các điều khoản chặt chẽ về điều kiện. Sửa đổi này, theo ông Tuấn, là sẽ khó có tác động đủ lớn.

Theo đánh giá của FIDT, dự thảo mang tính quản lý chặt chẽ và làm rõ các điều khoản hơn là "tháo bỏ" các điều kiện chặt chẽ.

Đơn cử, một trong những điều khoản được các doanh nghiệp bất động sản kỳ vọng nhiều nhất là sửa đổi điểm a khoản 8 Điều 4 về mục đích phát hành TPDN để cơ cấu lại nợ vốn, vừa được Hiệp hội Bất động sản TP.HCM (HoREA) đề xuất sửa đổi hoặc ngưng hiệu lực thi hành đến hết 2024. Nhưng điểm này đã không được nhắc đến trong dự thảo vừa đưa ra lấy ý kiến.

Với bài học "cục máu đông" 2011-2012 còn đó, theo FIDT, NHNN sẽ khó lòng sửa đổi các điều khoản liên quan đến quản lý chất lượng tín dụng và dự thảo này đang phản ánh đúng những quan điểm này của NHNN.

Do đó, với dự thảo này, khó có thể cho rằng có sự đột phá cho thị trường TPDN với trái chủ là ngân hàng. Song, đây mới là dự thảo đầu tiên nên sẽ còn nhiều góp ý, thay đổi trước khi được ban hành chính thức.

Tuy nhiên, nhìn tổng thể thì thanh khoản hệ thống ngân hàng và tín dụng đã đỡ căng thẳng hơn cuối 2022 khá nhiều. Các động thái về huy động trái phiếu liên quan bất động sản cũng đã có dấu hiệu nhúc nhích.

Các diễn biến gần đây cũng cho thấy thị trường TPDN đã có các bước phục hồi. Cơ hội phục hồi sắp tới đối với ngành này là có và có thể đến từ các diễn biến thực tế hơn là sự kỳ vọng lớn vào sửa đổi Thông tư 16.

Tương tự, ông Nguyễn Quang Thuân, Chủ tịch kiêm Tổng giám đốc FiinGroup cũng chỉ ra một số điểm tích cực của dự thảo.

Điển hình là việc cho phép mua TPDN trong đó có mục đích bổ sung vốn lưu động khi quản lý được nguồn thu từ hoạt động kinh doanh… Điều này sẽ góp phần tạo thuận lợi cho TCTD đầu tư trái phiếu của các doanh nghiệp nhằm bổ sung vốn lưu động, thay vì phải gắn với phương án phát hành cụ thể, thường chỉ được xác định được cho các chương trình, dự án đầu tư tài sản cố định.

Hay việc cho phép TCTD được phép mua lại TPDN chưa niêm yết hoặc chưa đăng ký giao dịch trên UpCOM mà TCTD trước đó đã bán ra cũng rất có ý nghĩa.

Theo ông Thuân, đây có lẽ là vấn đề có ý nghĩa nhất với chính các TCTD trong bối cảnh áp lực mua lại trái phiếu thời gian vừa qua khi nhà đầu tư yêu cầu tất toán trước hạn. Nếu vậy áp lực mà một số TCTD đang gặp phải do trước đó đã phân phối cho nhà đầu tư trong khi tổ chức phát hành gặp khó khăn về dòng tiền và không thể mua lại sẽ phần nào được giải toả.

Bên cạnh đó, dự thảo yêu cầu TCTD phải sử dụng thanh toán không dùng tiền mặt để thanh toán số tiền mua TPDN cho DN hoặc bên bán TPDN. Ông Thuân cho rằng điều này nhằm kiểm soát giao dịch và mục đích sử dụng vốn của DN thuận tiện hơn trong quá trình giám sát tín dụng và quản trị rủi ro. Nhằm tránh tình trạng giao dịch tiền mặt và do đó mục đích sử dụng vốn khó có thể đảm bảo việc xác minh và đánh giá bởi TCTD hay các bên độc lập như kiểm toán mục đích sử dụng vốn.

Cũng theo ông Thuân, một số quy định bổ sung hoặc sửa đổi mang tính chặt chẽ hơn.

Theo đó, dự thảo bổ sung quy định TCTD chỉ có thể mua TPDN khi hệ số Nợ/ Vốn chủ sở hữu (bao gồm cả khối lượng TPDN dự kiến phát hành) không vượt quá 5 lần dựa trên báo cáo tài chính gần nhất đã được kiểm toán. Điều này có nghĩa là, các DN có mức đòn bẩy cao hơn mức 5x sẽ không thuộc đối tượng được TCTD mua trái phiếu nữa.

Các quy định khác quan trọng đối với từng TCTD vẫn được giữ, theo nguyên tắc: phải có nợ xấu (NPL) < 3%; kiểm soát được mục đích sử dụng vốn; có phương án khả thi trong việc đảm bảo thanh toán gốc và lãi đúng hạn và DN không có nợ xấu (từ Nhóm 3 - dưới chuẩn) trong vòng 12 tháng gần nhất trên Trung tâm Thông tin Tín dụng quốc gia (CIC).

Dù vậy, Chủ tịch FiinRatings cho rằng, một số điểm được kỳ vọng nhưng dự thảo chưa đề cập. Đó là, TCTD vẫn không được mua TPDN của DN phát hành có mục đích cơ cấu lại các khoản nợ. Điều này sẽ hạn chế hoạt động tái cơ cấu lại nợ như tinh thần Nghị định 08 vừa qua.

Dĩ nhiên, để thực hiện được quy định này thì Dự thảo nên quy định các điều kiện cụ thể như đảm bảo tính pháp lý dự án và phương án tái cấu trúc nợ đảm bảo phù hợp với quy định về quản lý rủi ro tín dụng nói chung và và chính sách quản trị rủi ro của mỗi TCTD.

Mạnh Hà